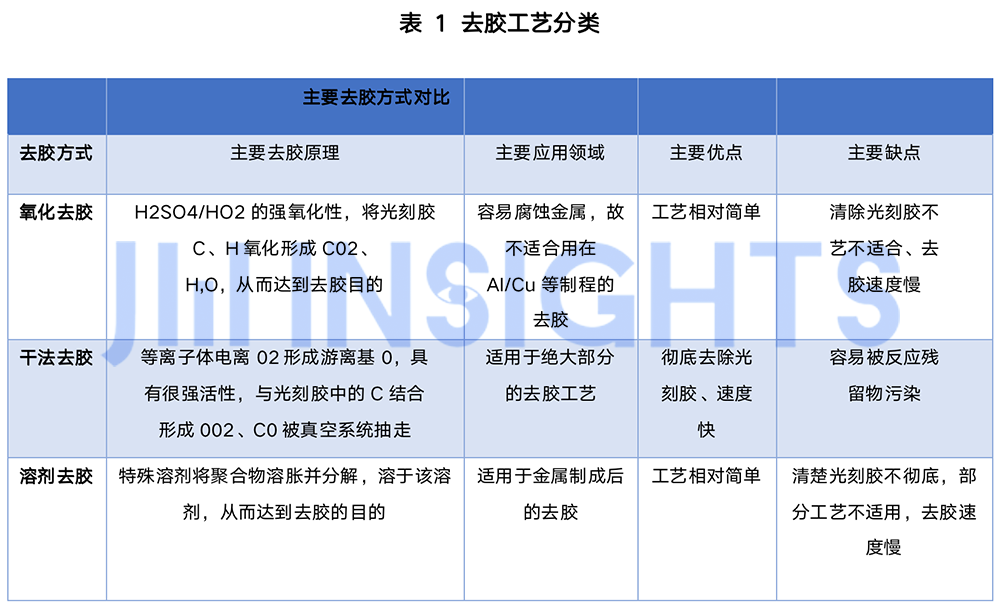

光刻胶作为掩膜材料在半导体加工工艺中起到了图形复制和传递的作用,而一旦刻蚀工艺(或者其他工艺)完成,光刻胶的使命也就完成,必须将其完全清除干净,这一工序就是去胶。

湿法去胶是将带有光刻胶的晶圆片浸泡在适当的有机溶剂中溶解或者分解光刻胶,将晶圆表面的光刻胶去除。在湿法刻蚀前,光刻胶的表面都经过了表面加固处理,这使得光刻胶在大部分去胶液中都不溶解或者很难完全溶解。这种情况下,在进行湿法去胶前还需要用等离子体去掉最上面的一层胶。湿法去胶的主要缺点是去胶周期长,容易引进无机杂质,并且操作麻烦。

等离子去胶机是大范围的应用于去胶的设备。去胶机通过氧原子和光刻胶在等离子体环境中发生反应来去除光刻胶。光刻胶的基本成分是碳氢聚合物,氧原子可以很快地和光刻胶反应生成一氧化碳、二氧化碳和水等,这些生成物会被真空系统抽走。干法去胶既不需要化学试剂,也不需要加温。

干法去胶工艺中必须关注的是由于离子轰击对晶圆片表面器件的损伤。尽管目前干法去胶技术已得到了极大的改进,比如采用顺流去胶机可以大幅度减少等离子体对器件的损伤,但是随着低介电材料在工业中的广泛应用,技术人员又面临着新的挑战,他们要研发新的工艺和设备,使得在工艺生产中不会损伤非常敏感的材料,正是由于这一些因素,湿法去胶工艺仍然被使用。目前,半导体制造厂家通常是湿法去胶和干法去胶两种去胶方式一起使用,湿法去胶作为干法去胶的有益补充。

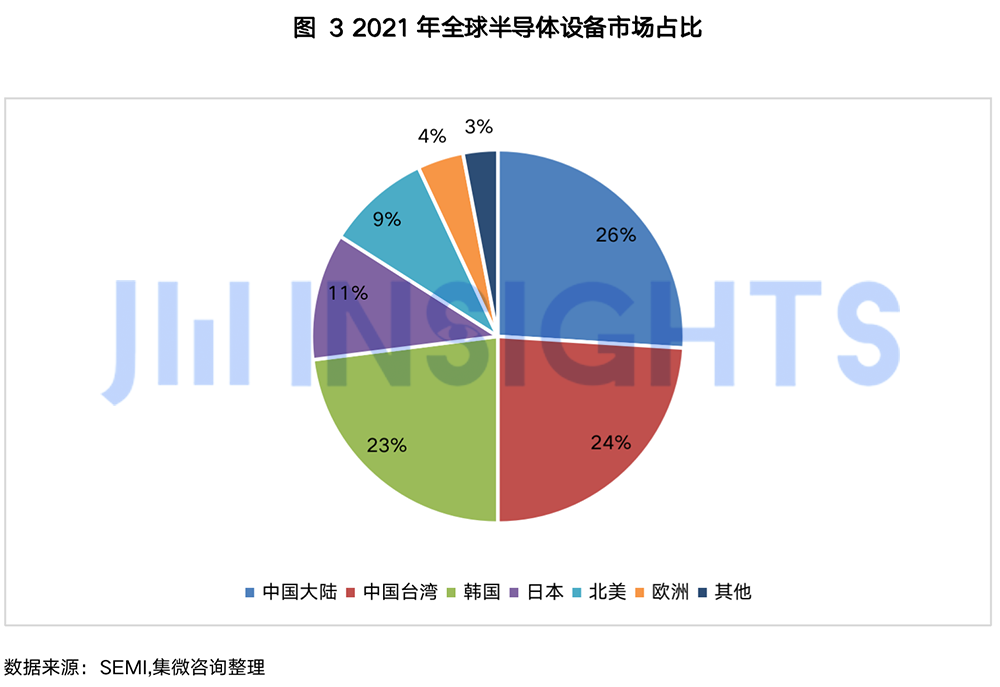

2021年半导体制造设备全球销售总额达到1026亿美元,创历史上最新的记录,比2020年710亿美元的历史记录增长44.3%。展望未来,受益于消费电子、5G、汽车电子、IoT需求拉动,头部晶圆厂为应对各种芯片缺货不断扩充产能,厂商纷纷扩大投资,带动了大量半导体设备的采购需求,SEMI预计2022年全球半导体制造设备市场总额将扩大到1140亿美元。前端(晶圆制造)方面,SEMI预计包括晶圆加工、厂务设备和光罩设备在内的设备2021年扩大43.8%,达到880亿美元的新纪录;2022年将增长12.4%达到约990亿美元;2023年预计将略微降低0.5%至984亿美元。在后端(封装和测试)方面,SEMI统计全球封装设备市场2020年增长了33.8%,在2021年大增81.7%至70亿美元;受先进封装应用驱动,2022年将继续增长4.4%。半导体测试设备市场在2021年度增长29.6%至78亿美元,在5G和高性能计算(HPC)应用的需求推动下,2022年将继续增长4.9%。

目前中国已成为全世界最大的半导体设备消费市场,但设备市场被外企严重垄断。全世界内的半导体设备有突出贡献的公司以美国、日本和欧洲公司为主,呈现寡头垄断,CR5市占率超过65%。2021年全球半导体设备厂商TOP15榜单中,美国应用材料以241.72亿美元收入稳居榜单第一,光刻机大厂荷兰ASML以217.75亿美元收入排名第二,之后的前三依次为日本东京电子(172.78亿美元)、美国泛林集团(165.24亿美元)、美国科磊(81.65亿美元)。

排名第6至第15的公司分别为:日本爱德万(39.07亿美元)、美国泰瑞达(37.03亿美元)、日本SCREEN(36.32亿美元)、韩国SEMES(24.86亿美元)、日本日立高科(预计24.53亿美元)、日本迪斯科(21.67亿美元)、荷兰ASMI(20.24亿美元)、日本尼康(19.98亿美元)、中国香港ASM太平洋科技(17.39亿美元)、日本Kokusai Electric(16.38亿美元)。

榜单中的前五名厂商的总营收(879.07亿美元)贡献了半导体制造设备行业的85%以上营收,同时,榜单中美国有四家,均在前七中,日本7家;荷兰2家;韩国1家,中国香港1家,说明美国、日本、荷兰在半导体设备领域的强势地位。

全球Top15设备商没有中国企业,中国半导体设备明显落后于美国、荷兰、日本等,国产化率整体不足20%,相比来说较低,供给和需求严重不匹配,国产替代、自主可控需求迫切。

中国大陆设备市场在2013年之前占全球比重为10%以内,2014~2017年提升至10~20%,2018年之后保持在20%以上,份额呈逐年上行趋势。2020~2021年,国内晶圆厂投建、半导体行业加大投入,大陆半导体设备市场规模首次在全球排首位,2021达到296.2亿美元,同比增长58%,占比28.9%。2022年,韩国领跑全球,但大陆设备市场规模有望保持比较高比重。预估2022年中国半导体设备市场规模有望达329.48亿美元,同比增长11.24%。

虽然中国半导体专用设备企业销售规模一直增长,但整体国产率还处于较低的水平,目前中国半导体专用设备仍主要依赖进口。根据中国本土主要晶圆厂设备采购情况的统计数据,目前中国主要本土晶圆厂设备的国产化情况如下:

设备样机测试到上线需要经过长时间的研发和多阶段的测试,而这些研发和测试费用相当高,并且在企业没有订单保证的情况下难以进行,为此中国政府更多的是对下游制造公司进行补贴,由制造企业的产线来帮助设备公司进行机台试验,这就从另一方面代表着当制造企业满负荷运转的情况下,还需要另外抽出人员、精力来进行机台试验,而这些对于制造厂的产能是没有贡献的,制造企业的积极性未能调动起来,导致产线机台验证效率较低。此外,目前晶圆厂都处于产能扩产和满产情况,因此没有多余产线用于设备产线验证,对于设备的验证不积极,导致设备国产化率提升难度较大。

欧美对中国高端技术的引进都保持封锁态度,中国等非盟国团体虽能购买设备和技术,但最先进的技术设备都会被列入禁运名单,一般只会允许落后两代左右的技术登陆,核心技术及关键零部件进口难度可想而知。

整体来看,全球半导体设备由寡头垄断已久的局面仍未改变,但在国内政策与资金等多方面资源的强力支持下,国产半导体设备将继续挑战提升在国内及国际市场的渗透率。

受益于晶圆厂和封测厂的快速扩产,2013~2020年中国大陆半导体设备市场规模呈现逐年增长态势,增速波动变化。2022年中国大陆半导体设备销售额超过350亿美元,位居全球第一位。

从行业内的公司竞争情况看,据中国电子专用设备工业协会的多个方面数据显示,2022年下班半年,随着国内疫情得到一定效果的控制,在国内集成电路和太阳能电池市场的推动下,中国半导体设备产业得到了快速的增长。

总体来说,部分关键装备和材料已实现从无到有,离子注入机、刻蚀机等进入国内外8英寸或12英寸生产线。我国集成电路产业正逐渐步入规模快速地增长、经营不断改善、产品有所突破、环境持续优化的时期。

去胶设备大多数都用在曝光后将光刻胶从晶圆上移除,以此来保证晶圆顺利进入下一步制造步骤。去胶工艺可分为湿法去胶和干法去胶,湿法去胶主要是采用溶剂对光刻胶进行溶解;干法去胶主要是采用离子轰击的方法去除表面光刻胶,为当前主流技术。

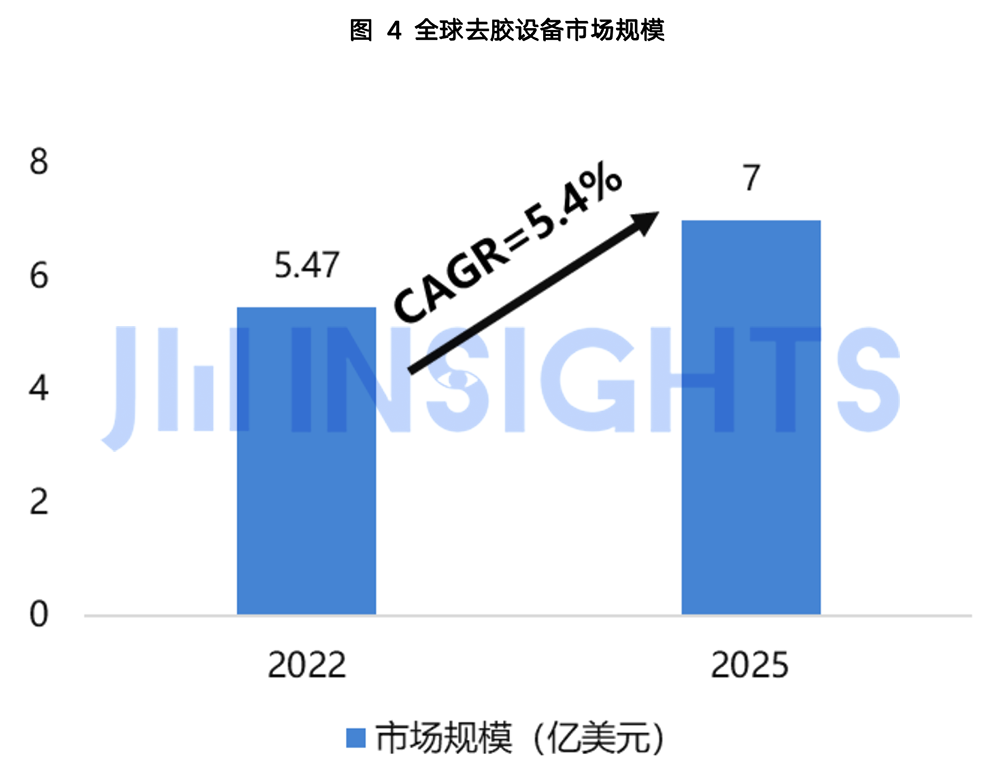

随着近两年晶圆产能的不断扩充,半导体去胶设备市场一直增长。据Gartner统计,2022年全球去胶设备行业市场规模为7亿美元左右,同比增长7.41%,保持稳定增长。去胶设备国产化水平超60%。目前国际上主流的去胶设备生产商大多分布在在中国、韩国、日本和美国。

在全球通货膨胀背景下,智能手机及个人电脑需求减退,以存储用半导体为主的半导体市场行情恶化,因此出现了压缩投资的动向。根据SEMI预测,2023年全球半导体前道供工序设备投资额将同比减少22%,降至760亿美元。有可能在2024年投资将再次恢复,同比增长21%至920亿美元。市场的回调将带动全球去胶设备的进一步回归增长,预计将继续以5.40%左右的年复合增长率扩张至2025年的8.2亿美元。

我国半导体设备的国产化进程取得了不小的进步,但是在中高端制程能力欠缺较为严重,在欧美联合封锁和打压下,国产化成为国家与半导体行业不得已的选择,我国半导体设备公司迎来了发展的良机。中国的半导体设备市场规模,增速将会长期高于全球半导体设备市场增速。

SEMI报告多个方面数据显示,2022年国内晶圆厂商半导体设备国产化率较2021年显著提升,从21%提升至35%。去胶设备已实现较高比例国产设备采用率,且在2020-2022年维持较高水准,CMP、薄膜沉积、量测等设备2022年国产设备采用率均有提高,其中去胶设备国产采用率达91%,但在价值量较高设备领域内国产化率较低。在国产化设备替代的带动下,国内已有和待建晶圆厂积极对接国产设备企业,带动国内去胶设备企业增长。目前去胶设备占前道设备比例约为1-1.5%,根据SEMI 2022年统计,中国半导体设备市场约为330亿美元。因此,根据集微咨询(JW Insights)测算,2022年中国半导体去胶设备市场规模达到25亿元左右,并且将保持相对来说比较稳定的增长。

从中国去胶设备行业市场之间的竞争格局来看,干法去胶设备领域的主要参与者包括屹唐半导体、稷以科技、泰仕半导体等企业,据统计,2022年,前五大厂商的市场占有率合计超过90%,CR5为93.50%,行业集中度高。

北京屹唐半导体科技股份有限公司(简称“屹唐半导体”)是一家总部在北京,以中国、美国、德国为基地,全球化运营的半导体设备公司,主要是做集成电路制造中半导体晶圆处理设备的研发、生产和销售。

2016年5月,屹唐半导体成功收购了总部在美国硅谷的半导体设备公司Mattson Technology Inc.(简称 “Mattson”)。Mattson成立于1988年,总部在美国加州费力蒙特,是世界著名半导体制造设备供应商之一。收购后,屹唐半导体主要为全球半导体芯片制造厂商提供干法去胶、干法刻蚀、快速热处理、毫秒级快速退火等设备及应用方案,其中干法去胶、快速热处理、毫秒级快速退火设备在各自细致划分领域的市场占有率均处于世界前列,主要客户涵盖全球主要芯片制造厂商。

根据Gartner统计,屹唐半导体凭借31.29%的市场占有率位居全球第一,公司的去胶设备已被用于长江存储、华虹集团等国内外知名的存储芯片和逻辑电路制造企业。

稷以科技成立于2015年,是一家专注于等离子体技术应用的半导体设备公司,为业内提供一流的等离子体应用整体解决方案,主要使用在于化合物半导体制造、硅基半导体制造、半导体封装、LED芯片、汽车电子等领域。公司核心团队人员均来自国内外半导体行业领军公司,团队经验比较丰富,在研发技术、应用、销售以及客户技术上的支持上都具备全方位的行业竞争力。

稷以科技完成亿元级D轮融资,公司现在的股东包括中芯聚源、元禾璞华,浦东科创、至纯科技、临港科创投等半导体行业知名机构。

在等离子去胶设备领域,稷以科技设备销量迅速增加,全年设备出货33台,订单超过50台。根据2022年中国投标网数据统计,半导体去胶设备招标可统计71台,稷以科技中标17台,整体可统计市占率23.6%;细分到等离子去胶设备领域,全年可统计招标数量41台,稷以科技可统计中标15台,可统计市占率36.7%,招标客户包括杭州积海、上海积塔、各高校实验室,并且随着稷以科学技术产品平台化和多样化的而发展,公司市场占有率逐步增大。设备在众多性能以及工艺方面超过海外有突出贡献的公司,打破了海外厂商垄断的局面。

邑文科技成立于2011年,主营业务为半导体前道工艺设备的研发、制造,公司基本的产品为刻蚀工艺设备和薄膜沉积工艺设备,应用于半导体(IC及OSD)前道工艺阶段,尤其是化合物半导体和MEMS等特色工艺领域。在等离子去胶领域,邑文电子产品工艺应用类型有去胶、低温去胶、打底膜、去碳膜、等离子清洗等工艺。应用于Si基工艺、化合物(包含GaN&GaAs&SiC等)、MEMS领域、滤波器、光通信、微显示、光学微加工、封装等领域。